技术指标综合评估

– 价格 vs MA20:收盘6807.50 < MA20 6837.15(约30点/0.44%下行),短期处于均线下方,均线偏空信号权重中等偏高(权重约35%)。 - RSI:28.6,进入超卖区(30下方),短期超卖常伴随反弹或整理,RSI给出潜在回撤企稳信号,权重中等(约25%)。 - MACD柱:-5.050(负值),显示下行动量尚存,动量信号支持偏空,权重中等(约25%)。 - 其他统计:趋势一致性被标注100%(正向评分占比)与MACD动量0%/波动率0%存在矛盾,说明样本不足或数据异常,需对该项予以低权重(约15%)。 - 综合:均线与MACD联手偏空(总体向下),但RSI超卖可能限制下跌空间或触发短期反弹;考虑数据完整性和指标之间的冲突,综合置信度下降。

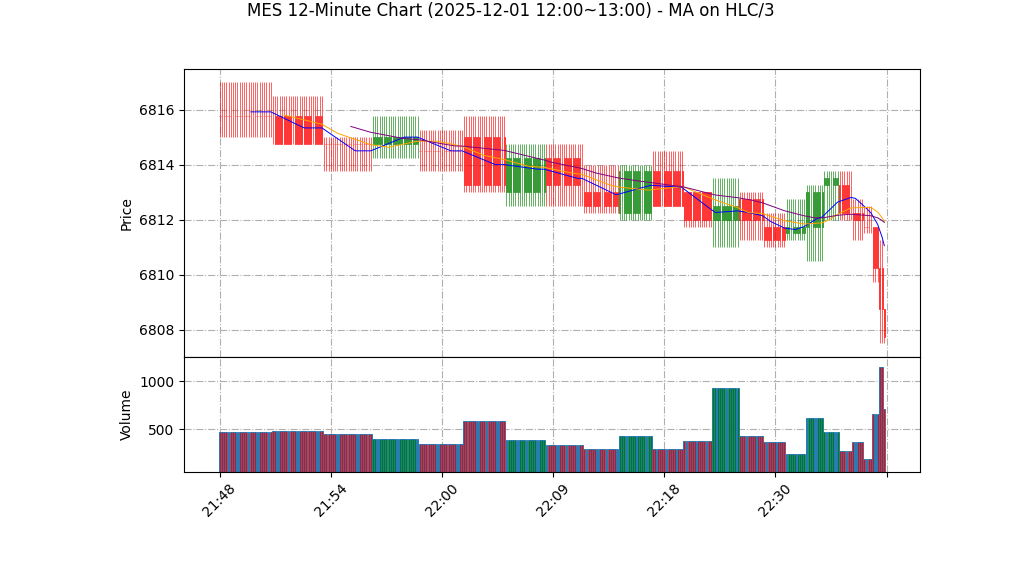

趋势与形态分析

– 当前价位(6807.5)相对于短期均线处于下方,短期趋势偏弱,未见明确底部回转形态(仅一条收盘记录无法确认W底/头肩等)。

– 可参考的近期心理/技术位:6800为短期整整数支撑参考位;上方阻力首要为MA20区域(约6837),进一步阻力可看6850-6880附近(整数与前高区域)。

– 趋势强度:基于负MACD柱且价格位于均线下方,趋势强度偏弱到中等偏弱,但RSI超卖说明趋势可能接近短期耗尽或进入整理。

– 形态结论:当前更接近下行整理/弱势震荡,若失守6800则短线延续下行概率上升;若快速回补并站上MA20,则趋势转中性或短多机会增加。

时间周期分析

– 可用时间序列非常有限(仅当前小时数据),无法对更高/更低周期(如日线、小时内多条K线、15/5分钟)做出验证。

– 在多周期确认缺失的情况下,不宜重仓跟随单一小时信号;建议等待小时级别或更高周期的二次确认(例如连续两小时收盘位于某侧或突破附加成交量确认)。

– 若更高周期(4H/日线)也呈现均线下移与负动量,可提升偏空置信度;相反若高周期仍中性或多头,则应以震荡/区间交易为主。

入场时机

– 偏空策略(首选,概率较高):确认条件——小时收盘下穿并守住6800(或突破后回抽不回到6800上方)/或小时收盘连续两根在MA20下方且MACD柱持续负值。入场建议:突破确认后短线做空,参考开仓价 6798-6800。目标位:第一目标 6760(约40点),第二目标 6720(约80点)。止损:若价格回破6825-6835区间(或一小时收盘回到MA20上方),止损出场。风险回报比目标≥1:1.5~1:2。

– 偏多策略(备选,低概率):确认条件——小时级别或更高周期收盘收复并稳定站上MA20(>6840)且RSI回升至35-45并伴随MACD柱回正/缩小负值。入场建议:突破确认后多单,参考开仓价 6845-6850。目标位:6880、6920。止损:低于6815(或最近低点下破),止损出场。

– 震荡策略(中性市况下执行):若价格在6800-6840区间反复横盘,采用区间买低卖高策略:接近6800做小仓位多,接近6840-6850做空,严格止损与较小仓位。

风险管理

– 单次交易风险控制:建议不超过账户净值的0.5%~1.0%(激进者上限1%),根据止损距离调整仓位。

– 止损设置:以价位为基准(如短空止损设在6825-6835区间),确保固定点位风险;同时考虑滑点与手续费预留。

– 仓位建议:在当前数据稀少且信号不完全一致的情形下,首选小仓位(满仓的20%-40%),等待进一步确认后分批加仓(金字塔式,且每次加仓须有新的确认信号)。

– 止盈与移动止损:第一目标达成后可将止损移至保本并保留部分头寸争取第二目标;使用追踪止损保护利润(例如每上涨/下跌10-20点上移止损)。

历史技术数据参考

| 时间 (北京) | 开盘价 | 最高价 | 最低价 | 收盘价 | 成交量 | MA20 | RSI14 | MACD柱 | 综合评分 |

|---|---|---|---|---|---|---|---|---|---|

| 12-01 13:00 | 6807.75 | 6808.00 | 6807.50 | 6807.50 | 103 | 6837.15 | 28.6 | -5.050 | 0.50 |

技术风险

– 数据完整性极低(1/10记录),多数指标可能偏差或无法反映真实波动;本分析在数据充足前置信度受限。

– 指标冲突(趋势一致性标注100%但MACD动量为0且RSI超卖)提示存在数据质量或定义差异的风险。

– 市场可能受宏观新闻、盘中流动性或期权到期等事件影响,造成快速破位或假突破。

– 反转信号需特别关注:RSI回升至30以上并伴随价量放大回补MA20;或出现小时级别外汇/宏观事件使行情突变。

免责声明

本文内容仅供参考,不构成任何投资建议,请读者务必根据自身风险偏好做出独立的投资决定,并在必要时向专业人士咨询意见。